Introduction

Mercanet est une solution de paiement de commerce électronique multicanale sécurisée conforme à la norme PCI DSS. Elle vous permet d’accepter et de gérer des transactions de paiement en prenant en compte les règles métier liées à votre activité (paiement à la livraison, paiement différé, paiement récurrent, paiement en plusieurs fois…).

L’objectif du présent document est d’expliquer l'intégration du moyen de paiement American Express dans Mercanet.

À qui s’adresse ce document ?

Ce document a pour objectif de vous aider à implémenter le moyen de paiement American Express sur votre site de commerce électronique.

Il comprend :

- des informations fonctionnelles à votre attention ;

- des instructions d'implémentation à destination de votre équipe technique.

Pour avoir une vue d’ensemble de la solution Mercanet, nous vous conseillons de consulter les documents suivants :

- Présentation fonctionnelle

- Guide de configuration des fonctionnalités

Comprendre les paiements American Express avec Mercanet

Principes généraux

La carte American Express est une carte de paiement internationale émise par et associée au réseau de paiement American Express.

Le réseau American Express offre un large éventail de cartes personnelles et professionnelles, mais surtout il permet aux clients de différer le règlement de la somme due.

American Express a aussi adhéré au programme 3-D Secure, sous marque Safekey, afin de réduire les risques de fraude sur les achats en ligne des clients.

Pour payer avec une carte du réseau American Express, le titulaire de carte doit fournir les renseignements détaillés sur sa carte, à savoir :

- Le numéro de carte ;

- La date d’expiration ;

- Le cryptogramme visuel (ou le code de sécurité de la carte, appelé CID ou 4DBC dans le cas d’American Express) ;

- Si la carte du titulaire et votre identifiant de commerçant sont enrôlés Safekey, le client devra saisir un code dynamique à usage unique, généralement reçu sur son mobile.

Règles d’acceptation

Fonctionnalités disponibles

| Canaux de paiement | ||

|---|---|---|

| Internet | V | Canal de paiement par défaut |

| MAIL_ORDER, TELEPHONE_ORDER | V | Authentification SafeKey non applicable |

| Télécopie | V | Authentification SafeKey non applicable |

| SVI | V | Authentification SafeKey non applicable |

| Typologies de paiement | ||

|---|---|---|

| Paiement immédiat | X | |

| Paiement en fin de journée | V | Méthode par défaut |

| Paiement différé | V | Dans le cas de l’authentification SafeKey, le délai de capture est limité à 6 jours. |

| Paiement à l'expédition | V | Dans le cas de l’authentification SafeKey, le délai de capture est limité à 6 jours. |

| Paiement en plusieurs fois | V | Seulement la 1ère transaction sera authentifiée au moyen de SafeKey. |

| Paiement par abonnement | V | Authentification SafeKey non applicable |

| Paiement par fichier | V | Authentification SafeKey non applicable |

| Paiement OneClick | V | |

| Gestion des devises | ||

|---|---|---|

| Acceptation multidevise | V | Selon votre contrat |

| Règlement en devise | V | Selon votre contrat |

Demande d'autorisation

La durée d’autorisation pour les cartes American Express dépend de votre acquéreur. Par défaut, elle est de 6 jours.

Dans le cas d’un paiement différé d’une durée de 6 jours ou moins, Mercanet effectue auprès de l’acquéreur une demande d’autorisation sur le montant total de la transaction, qui sera ensuite remisée en fonction de la modalité de paiement demandée.

Dans le cas d’un paiement différé d’une durée supérieure à 6 jours, Mercanet effectue deux demandes d’autorisation auprès de l’acquéreur :

- la 1ère demande d’autorisation appelée « demande de renseignement », effectuée en ligne, qui permet de vérifier le statut et la validité de la carte sans en impacter le plafond d’autorisation ;

- une 2ème requête d’autorisation du montant réel de la transaction au moment du prélèvement de la banque.

Demande de renseignement à votre initiative

Pour les canaux INTERNET, MAIL_ORDER et TELEPHONE_ORDER, uniquement sur l’interface Office (M2M) et Office Batch, vous pouvez effectuer une demande de renseignement de votre propre initiative (non conditionnée au délai du paiement différé). Pour ce faire, il vous suffit de valoriser le montant de la transaction à « 0 ». Mercanet effectuera alors une demande de renseignement auprès de l’acquéreur, la transaction sera stockée dans le système d’information Mercanet dans un état final, et ne sera pas remisée en banque.

Redressement du plafond en cas d'erreur

Lors d’un paiement, il arrive parfois que la transaction en cours ne puisse être finalisée. C’est le cas, par exemple, lorsque l'un des acteurs du réseau bancaire rencontre une défaillance lors du traitement d'une demande d'autorisation. Le serveur Mercanet va émettre un message d’annulation de la transaction qui est appelé redressement. Ce message permet à la banque émettrice de mettre à jour, si nécessaire, les encours de la carte du titulaire.

Remise en banque des paiements

Les paiements sont remis vers American Express conformément aux modalités de paiement définies par vous-même. En standard, la remise en banque est déclenchée la nuit à partir de 22h00, fuseau horaire CET (heure d’Europe Centrale), via un échange de fichier avec American Express.

Programme Safekey

Vue d’ensemble

American Express a créé le programme Safekey pour améliorer la fiabilité des transactions. Il est similaire au programme 3-D Secure proposé par Visa et MasterCard. Dans ce programme, il est demandé au client qui tente de payer par une carte American Express de s’authentifier en tant que titulaire de carte. Cette procédure d’authentification implique American Express qui joue le rôle tant de l’acquéreur que de l’émetteur de la carte.

Si toutes les parties suivent les règles du processus d’authentification, American Express peut vous garantir le paiement de la transaction. Mercanet ne fournit aucune information sur la garantie de paiement offerte par American Express.

Les résultats de la procédure d’authentification Safekey peuvent déclencher la relégation automatique de la transaction. Cela signifie que, dans certaines circonstances, la transaction est traitée comme si aucune procédure d’authentification Safekey n’avait été effectuée.

La relégation automatique est déclenchée par l’une ou l’autre de ces situations :

- la carte utilisée n’est pas marquée comme inscrite dans le programme d’authentification Safekey ;

- un problème technique (p.ex. défaillance temporaire du service) survient lors de la procédure d’authentification Safekey.

Limitations sur les paiements différés

Dans le cas d’une demande de paiement différé avec une authentification Safekey, le délai ne pourra excéder 6 jours (si le délai demandé par le commerçant excède ce délai, il sera automatiquement ramené à 6 jours par Mercanet pendant le processus de paiement).

Désactivation à la demande

Lorsque vous souscrivez au programme d’authentification Safekey, l’ensemble des paiements pour lesquels le programme est applicable sera soumis à cette authentification. Il est cependant possible de désactiver le programme d’authentification Safekey à la demande, via l’alimentation d’un flag dans la requête.

Demande de redressement

La demande de redressement consiste à annuler la modification du plafond d'autorisation de la carte du porteur.

Cette demande de redressement est toujours liée à une demande d'autorisation.

La demande de redressement est envoyée à l'acquéreur dans les cas suivants :

- le commerçant annule complètement la transaction (soit via une annulation totale, ou via une succession d'annulations partielles);

- le serveur d'autorisation de l'acquéreur n'a pas répondu favorablement à une demande d'autorisation pour les raisons suivantes : « approuver après identification » ou « approuvée partiellement » ;

- aucune réponse n'a été reçue suite à une demande d'autorisation (timeout).

Spécificité du crédit porteur

Pour le moyen de paiement American Express, la demande de crédit porteur doit toujours faire suite à une transaction de débit originelle.

À la différence d'une demande de remboursement, la demande de crédit porteur permet de créditer le compte d'un client dont la transaction d'origine n'a pas été réalisée sur Mercanet.

American Express se réserve le droit de vérifier la cohérence des demandes de crédit porteur en réalisant certaines vérifications :

- le solde de votre compte American Express doit être positif;

- la proportion du nombre de demandes de crédit porteur par rapport au nombre de demandes de débit doit être cohérente;

- ...

En cas de suspicion, American Express se réserve le droit de revenir vers vous.

Spécificité du controle CVV

Lors du contrôle du CVV, le moyen de paiement American Express accepte les transactions même si le code est erroné.

Le résultat du contrôle est toutefois retourné dans le champ (cardCSCResultCode) lors de la demande d'autorisation.

Pour une gestion encore plus fine, vous pouvez choisir de prendre en compte la valeur du champ (cardCSCResultCode)

afin d'adapter les écrans d'affichage ou éventuellement procéder à une annulation de la transaction

Ouvrir votre contrat d’acceptation American Express

Afin de proposer le moyen de paiement American Express sur votre site Web, vous devez souscrire un contrat de Vente A Distance auprès d'American Express. Vous nous transmettez par la suite le numéro de contrat afin de l’enregistrer dans notre système d’information.

Devises acceptées

Toutes les devises pourront être acceptées par Mercanet (Merci de vous référer au paragraphe 'currencyCode' du Dictionnaire des données) à condition qu'elles soient prévues dans un des contrats que vous avez conclus avec American Express. Veuillez noter que les contrats American Express sont des contrats à devise unique. Cela signifie que vous devez signer un contrat d’acceptation American Express pour chaque devise souhaitée.

Canaux

Si vous utilisez plusieurs canaux de paiement, vous devrez ouvrir un contrat American Express par canal.

- un contrat MOTO et Euros

- un contrat MOTO et Dollars

- un contrat Internet/In-App et Euros

- un contrat Internet/In-App et Dollars

Effectuer un paiement American Express

Mercanet vous offre trois solutions pour intégrer le moyen de paiement American Express :

- Paypage qui assure l’interface de paiement directement avec le client via son navigateur Web.

- Office (M2M) qui vous laisse la possibilité d’afficher vous-même vos pages de paiement et qui fonctionne par un dialogue de serveur à serveur.

- Office Batch qui vous permet de traiter des paiements par échange de fichiers.

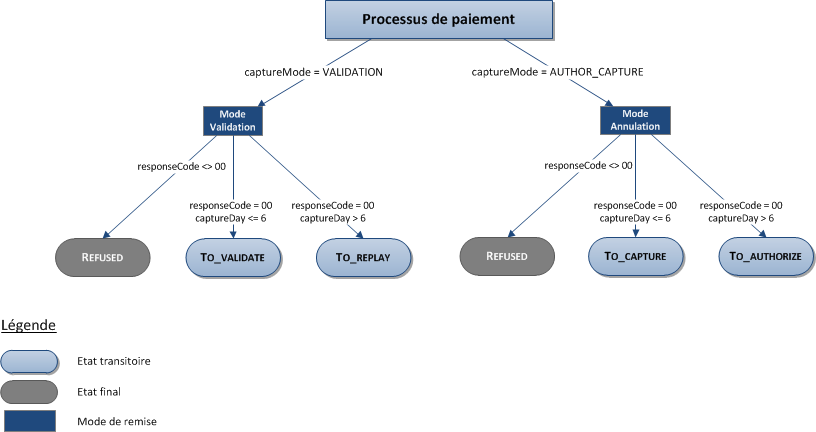

Les modes de remise disponibles pour une transaction American Express sont les suivants :

- Mode annulation : mode par défaut, il permet de remiser la transaction à une date prédéfinie, appelée délai de capture. Lorsque ce délai de capture est atteint, la remise est automatiquement envoyée. Ce délai est paramétré via le champ captureDay, sa valeur par défaut est 0 (paiement en fin de journée).

- Mode validation : vous devez valider la transaction pour déclencher la remise. Un délai de capture doit aussi être défini. Lorsque ce délai de capture est atteint ou dépassé, vous ne pourrez plus valider la transaction, celle-ci expirera donc automatiquement.

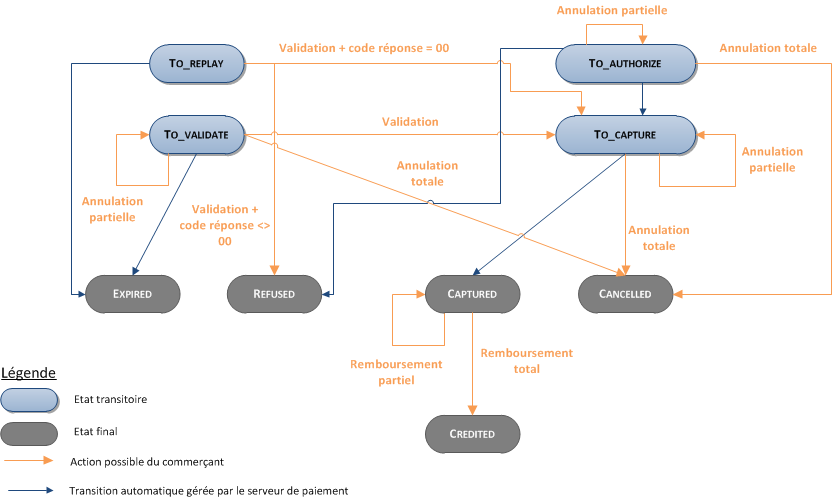

Le diagramme ci-dessous explique les différents états par lesquels peuvent passer les transactions selon le mode de capture choisi :

Effectuer un paiement American Express avec Paypage

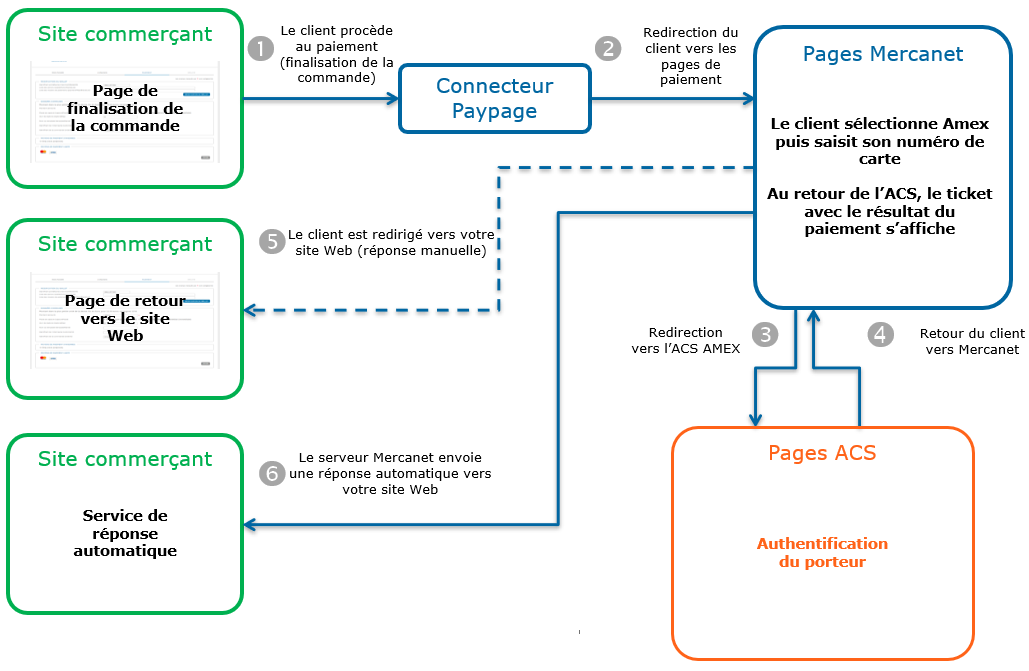

La cinématique de paiement pour Paypage est décrite ci-dessous :

Paramétrer la requête de paiement

Le système d’acquisition d’AMEX propose un système spécifique pouvant effectuer des vérifications additionnelles sur la transaction, nommé AMEX Enhanced Authorization (AMEX-EA).

Ce système se base sur un ensemble de données optionnelles de la requête.

Analyser la réponse

Le tableau suivant récapitule les différents cas de réponse à traiter :

| État | Champs de la réponse | Action à réaliser |

|---|---|---|

| Paiement accepté | acquirerResponseCode =

00authorisationId = (voir le

Dictionnaire des données).paymentMeanBrand =

AMEXpaymentMeanType =

CARDresponseCode =

00cardCSCResultCode = 4D |

Vous pouvez livrer la commande. |

| Paiement accepté avec CVV Erroné | responseCode =

00cardCSCResultCode != 4D (voir le

Dictionnaire des données) |

La transaction est autorisée mais un code CVV erroné a été détecté. Vous pouvez initier une annulation ou laisser en l'état |

| Refus suite au CVV Erroné | acquirerResponseCode =

00responseCode =

14cardCSCResultCode != 4D (voir le

Dictionnaire des données) |

L'autorisation est refusée car le CVV est erroné |

| Refus acquéreur | acquirerResponseCode = (voir

le Dictionnaire des données).responseCode =

05 |

L’autorisation est refusée pour un motif non lié à la

fraude. Si vous n’avez pas opté pour l’option « nouvelle

tentative de paiement » (pour plus de détails veuillez consulter

le Guide de configuration des

fonctionnalités), vous pouvez proposer à votre

client de payer avec un autre moyen de paiement en générant une

nouvelle requête. |

| Refus Soft Decline | acquirerResponseCode = A1

responseCode =

05 |

L’acquéreur a refusé le paiement car il n’y a pas eu

d'authentification 3-D Secure. Veuillez retenter le paiement

en activant l'authentification 3-D Secure. |

| Refus nombre max essais atteint | responseCode = 75 |

Le client a fait plusieurs tentatives qui ont toutes échoué. |

| Refus suite problème technique | acquirerResponseCode = 90-98

responseCode = 90, 99

|

Problème technique temporaire lors du traitement de la transaction. Proposez à votre client de refaire un paiement ultérieurement. |

Pour connaître l'intégralité des codes réponses (responseCode) et codes réponses

acquéreur (acquirerResponseCode), veuillez vous

référer au Dictionnaire des

données.

Effectuer un paiement American Express avec Office (M2M)

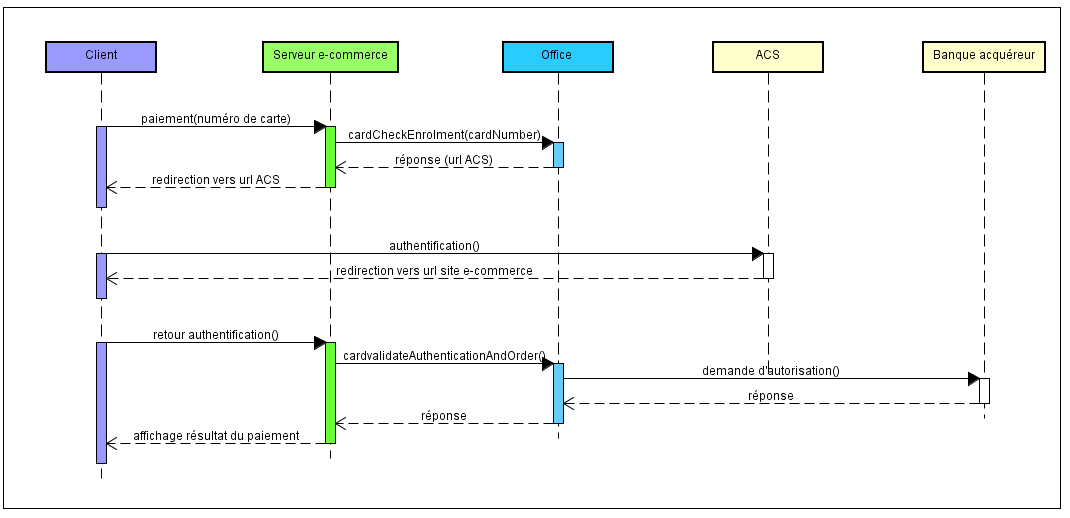

Le processus de paiement pour Office (M2M) est décrit ci-dessous :

Paramétrer la requête de paiement

Il est possible d'initier des paiements American Express avec la

méthode cardCheckEnrollment du service

CheckOut. Les champs suivants sont utilisés pour envoyer les

informations spécifiques à ce moyen de paiement :

| Nom du champ | Remarques / règles |

|---|---|

cardNumber |

Obligatoire |

cardExpiryDate |

Obligatoire |

cardCSCValue |

Obligatoire, sur 4 positions (4DBC) |

paymentMeanBrand |

Doit être valorisé avec AMEX. |

merchantLocationId |

Facultatif. Si fourni en requête, sera envoyé avec la transaction dans le fichier de remises vers Amex. |

Merci de vous référer au paragraphe paiement 3-D Secure via le connecteur Office (M2M) pour mettre en œuvre les autres étapes d'un paiement 3-D Secure.

Analyser la réponse

Le tableau suivant récapitule les différents cas de réponse à traiter :

| État | Champs de la réponse | Action à réaliser |

|---|---|---|

| Paiement accepté | acquirerResponseCode =

00authorisationId = (voir le

Dictionnaire des données).paymentMeanBrand =

AMEXresponseCode =

00cardCSCResultCode = 4D |

Vous pouvez livrer la commande. |

| Paiement accepté avec CVV Erroné | responseCode =

00cardCSCResultCode != 4D (voir le

Dictionnaire des données) |

La transaction est autorisée mais un code CVV erroné a été détecté. Vous pouvez initier une annulation ou laisser en l'état |

| Refus suite au CVV Erroné | acquirerResponseCode =

00responseCode =

14cardCSCResultCode != 4D (voir le

Dictionnaire des données) |

L'autorisation est refusée car le CVV est erroné |

| Refus acquéreur | acquirerResponseCode = (voir

le Dictionnaire des données).responseCode =

05 |

L’autorisation est refusée pour un motif non lié à la fraude, vous pouvez proposer à votre client de payer avec un autre moyen de paiement en générant une nouvelle requête. |

| Refus suite problème technique | acquirerResponseCode = 90-98

responseCode = 90, 99

|

Problème technique temporaire lors du traitement de la transaction. Proposez à votre client de refaire un paiement ultérieurement. |

Pour connaître l'intégralité des codes réponses (responseCode) et codes réponses

acquéreur (acquirerResponseCode), veuillez vous

référer au Dictionnaire des

données.

Merci de vous référer au document Guide 3DS pour analyser les informations d'authentification.

Gérer vos transactions American Express

Opérations de caisse disponibles

Les opérations suivantes sont disponibles sur les transactions American Express :

| Gestion de caisse | ||

|---|---|---|

| Annulation | V | Annulation possible sur le

montant total ou partiel de la transaction. |

| Validation | V | Validation possible sur le

montant total ou partiel de la transaction. |

| Remboursement | V | Remboursement possible sur

le montant total ou partiel de la transaction. |

| Duplication | V | |

Le diagramme ci-dessous vous permet de savoir quelle opération de gestion de caisse est disponible lorsqu'une transaction est dans un état donné :

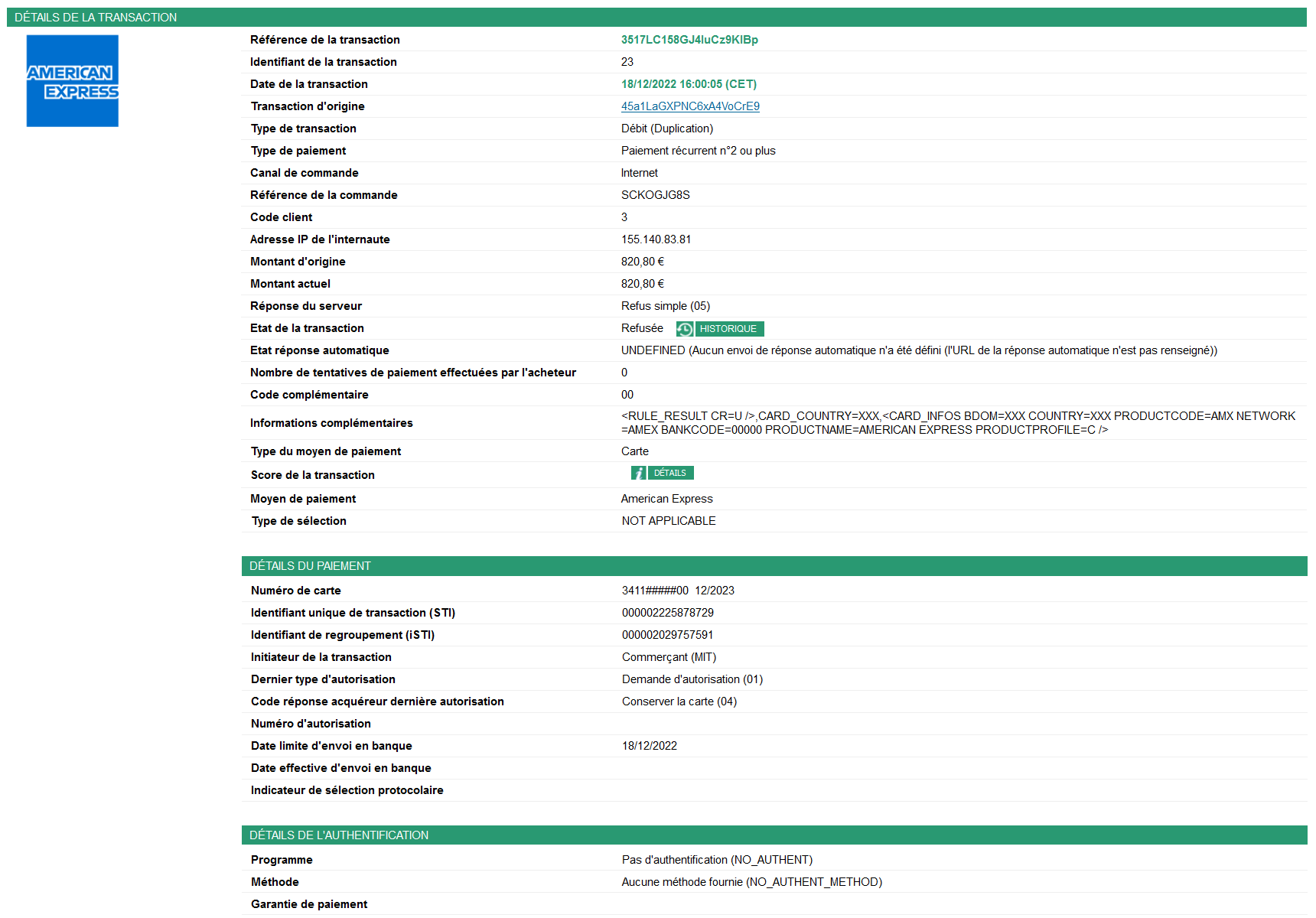

Consulter vos transactions American Express

Journaux

Les journaux mis à disposition par Mercanet vous permettent d’avoir une vision exhaustive et consolidée de vos transactions, opérations de caisse, situation comptable et impayés. Vous pouvez utiliser ces informations pour enrichir votre système d’information.

La disponibilité des transactions American Express pour chaque type de journal est récapitulée dans le tableau ci-dessous :

| Disponibilité des journaux | |

|---|---|

| Journal des transactions | V |

| Journal des opérations | V |

| Journal de rapprochement des transactions | V |

| Journal de rapprochement des impayés | V |

Mercanet Back Office

Vous pouvez consulter vos transactions American Express et effectuer différentes opérations de gestion de caisse grâce à Mercanet Back Office.